Si algún día se encuentran aburridos y tienen ganas de empezar un debate, pregunten si deberían de utilizar deuda en su empresa. Existen temas que siempre generan debate, y el uso de deuda en las empresas es, sin lugar a duda, uno de estos temas. El uso de la deuda es un tema que he debatido en distintos foros. Lo he visto en las aulas universitarias a nivel de licenciatura y maestría, así como en reuniones de Juntas Directivas de empresas grandes y pequeñas. El uso de la deuda y su efecto en la rentabilidad es un debate constante. Existen aquellos que evitan la deuda a toda costa y otros que la utilizan al máximo cada vez que pueden. ¿Qué ventajas y desventajas tiene el uso de deuda? ¿Cómo afecta la deuda la rentabilidad de la empresa? ¿Cómo afecta a los accionistas? En este articulo intentaremos contestar estas preguntas para que puedan tomar partida este debate financiero.

Desde la perspectiva financiera, solo existen 2 formas de conseguir fondos para una empresa. Si observamos la simplificación de un balance general podemos ver que por un lado estan los activos de la empresa, estos representan los bienes que una empresa tiene a su nombre y del otro lado estan los pasivos y el patrimonio. Para poder obtener los activos, la empresa tuvo que haber recibido fondos y estos solo pueden venir de dos fuentes de financiamiento, deuda o patrimonio de los accionistas. Aunque existen diversos instrumentos financieros para conseguir fondos, al final de la historia, los fondos entran en el pasivo o en el patrimonio.

Ejemplo de un balance general simple, sus activos y las fuentes de financiamiento:

Con la estructura de capital definida (relación deuda/patrimonio), ahora nos falta definir la métrica de rentabilidad que estaremos utilizando. Para medir la rentabilidad de una empresa existen diversas métricas, pero para este articulo me enfocaré en 2 de las métricas más populares. Estaré utilizando el Retorno sobre los Activos y el Retorno sobre el Patrimonio (ROA y ROE respectivamente por sus siglas en inglés). Las dos métricas utilizan la Utilidad Neta del Estado de Resultados como su numerador, con la diferencia de que el ROA lo contrasta contra los Activos y el ROE contra el Patrimonio de los accionistas.

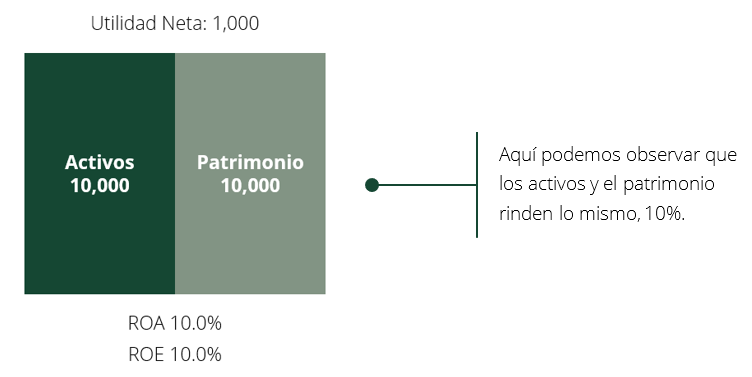

Escenario #1 – Fondos 100% accionistas

Los accionistas deciden financiar el 100% del activo con su dinero. Si utilizamos la premisa que el negocio generará como utilidad neta Q1,000, podemos ver el siguiente balance general con sus métricas de rentabilidad:

En este escenario, el rendimiento de los activos y el patrimonio es el mismo, pues claramente el numerador (las utilidades) y el denominador (el activo y patrimonio) son iguales, dando un resultado de rentabilidad del 10% para ambas métricas.

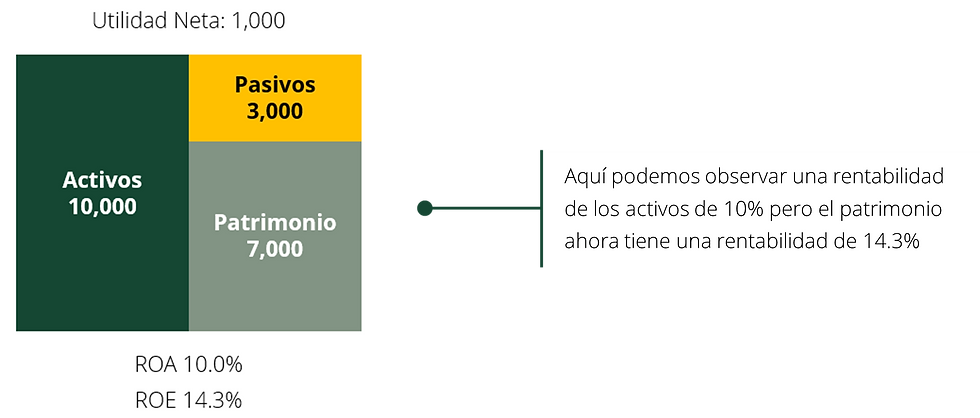

Escenario #2 – Fondos 70% accionistas, 30% deuda

En este escenario, los accionistas deciden financiar la compra de los activos con 70% de sus fondos y 30% de deuda. Manteniendo la premisa que el negocio será capaz de generar una utilidad del Q1,000, podemos ver que los activos se mantienen con una rentabilidad del 10%, pero la rentabilidad del patrimonio aumenta a un 14.3%. El aumento en el ROE es causado por la reducción del capital de los accionistas aportado a la empresa. Al utilizar deuda, los accionistas logran una misma utilidad, con menor cantidad de capital invertido en la empresa.

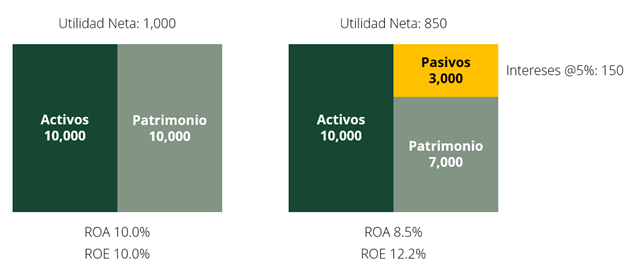

Escenario #3 – La deuda no es gratuita

En el escenario 2, hice el supuesto que la deuda es gratuita, es decir, no tiene un costo y por esto, no tiene un efecto en las utilidades. Aunque es poco probable, este tipo de deuda si existe, aplica cuando tenemos acceso a crédito con los proveedores y nos genera una cuenta por pagar. Estas cuentas nos permiten endeudarnos sin pagar intereses.

Como este no es el caso, voy a agregarle costo a la deuda. Voy a colocar una tasa de interés del 5% sobre el monto financiado. En este caso, estamos financiando Q3,000, por lo que los intereses serán de Q150. Esto tendrá un efecto negativo en las utilidades, reduciéndolas de Q1,000 a Q850. Como se reducen las utilidades, el ROA se reduce a 8.5%, ahora los activos tienen una rentabilidad menor, pues con el mismo monto estoy generando menos utilidades. Pero, podemos ver que el ROE es de 12.2%, superior al escenario 1, donde se financio sin deuda. Aunque la utilidad se deterioró, el uso de deuda permite generar una mayor rentabilidad para los accionistas.

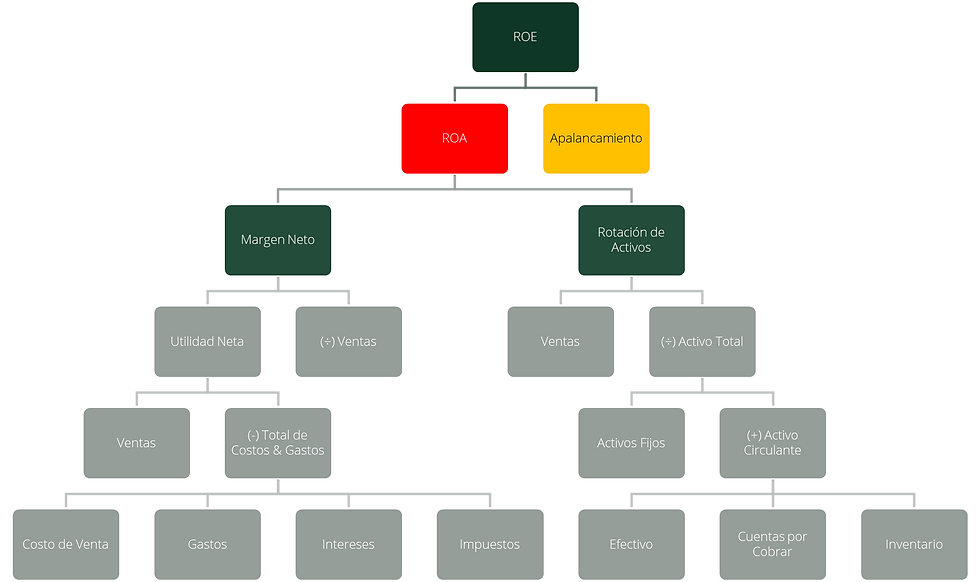

Esto último escenario ejemplifica porque al uso de la deuda se le denomina apalancamiento. La deuda funciona como una “palanca”, que multiplica el ROA. Al descomponer el ROA y ROE (Análisis DuPont), se puede apreciar el efecto multiplicador de la deuda.

El Análisis DuPont, es una descomposición de los impulsores de valor del ROE, desarrollado por la Corporación DuPont en 1914. A continuación, podemos observar una gráfica jerárquica con la descomposición del ROE.

En el diagrama podemos observar los impulsores de valor del ROA y ROE. Se aprecia que la operación del negocio genera el ROA y el ROE es el ROA multiplicado por la razón de apalancamiento. La razón de apalancamiento está compuesta por la división del Activo Total entre el Patrimonio (Activo/Patrimonio). Si esta razón es igual a 1, quiere decir que el activo total es igual al patrimonio, es decir, no hay deuda. Si la razón es mayor a 1, esto indica que el activo es mayor al patrimonio y por definición esto indica el uso de deuda.

A continuación, coloco dos fórmulas para determinar el ROA y ROE:

El ROA está compuesto por el Margen Neto multiplicado por la rotación de activos; dos decisiones operativas, mientras el ROE está compuesto por el ROA multiplicado por el Apalancamiento, una decisión de financiamiento.

Este efecto multiplicador del apalancamiento debe de ser manejado con considerable precaución, ya que el efecto multiplicador de la deuda no funciona únicamente cuando tenemos utilidades. Si al operar no logramos un ROA positivo, el apalancamiento también multiplica las perdidas.

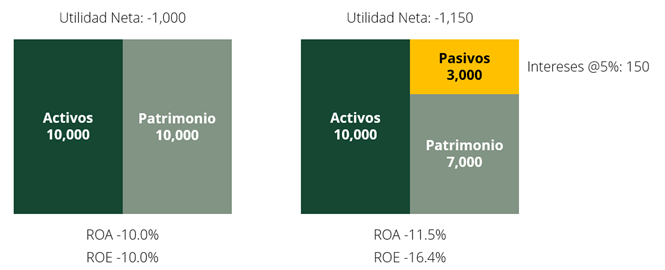

Escenario #4 – Perdidas y apalancamiento

En este escenario podemos apreciar como el apalancamiento afecta a una empresa con pérdidas, la deuda las multiplica.

Y es esto lo que genera el aspecto negativo de la deuda. El apalancamiento nos afecta en dos aspectos principales: primero, al tomar deuda le estamos agregando presión negativa a las utilidades ya que el pago de intereses la afectan negativamente; y segundo si por motivos internos o ajenos al negocio, las utilidades se convierten en perdidas, la deuda agrava seriamente una mala situación.

La relación entre el ROA y el ROE es importante de comprender. Cuando una empresa tiene un ROA y un ROE igual o muy similar, esto indica que la empresa está utilizando poca deuda en sus operaciones, pues el denominador de ambas métricas es muy parecido. Ahora, si una empresa tiene un ROA y un ROE muy distintos, esto es un claro indicador del uso de deuda, pues el denominador de las métricas será distinto.

En conclusión, la deuda y su efecto multiplicador en el ROA, aumenta la rentabilidad del capital de los accionistas al permitirnos adquirir activos sin la necesidad que los accionistas tengan que poner todo el capital. Pero esto viene a un riesgo, es importante contemplar que el uso de deuda generará una presión negativa en los ingresos, afectando las utilidades y los dividendos. Aunque la rentabilidad sobre mi capital aumenta, el monto de utilidades repartidas se va a ver afectada negativamente. Asimismo, no debemos ignorar que, si la empresa llega a tener ROA negativo, el apalancamiento también hará su magia y multiplicará las perdidas.

Comments